海外券商Firstrade的匯費補貼(Wire Transfer Fee Rebate by Firstrade)

Firstrade最近推出匯費補貼的優惠措施。想多瞭解的朋友,可以看這個網頁。

這個活動有金額限制。需達5000美金以上的匯款,才符合優惠資格。(自2011年12月15日開始,匯費補貼門檻提高為2萬美金。)

匯費補貼上限是25美金。投資人要在錢匯達帳戶內之後,14天內提出申請。申請方式是在個人帳戶主頁面的左欄,找到一個”銀行匯款費用補貼” 的按鈕(如下圖紅圈所示),點擊它,會進入另一個畫面。

接下來的頁面會出現兩個選項(如下圖),左邊是你要申請退費的帳戶號碼,右邊則是最近14天內的匯款記錄,請從中選擇你要求退款的項次。

之後就會進入這個畫面:

填入紅框中的匯款金融機構名稱和你要申請的匯款費用(上限25塊美金),然後點”送出”即可。

匯費補貼還有一個條件限制,就是匯入款項至少要停留在Firstrade帳戶內至少六個月的時間,不然Firstrade會收回退費。

這項優惠,正如名稱所指的,只適用於電匯(Wire transfer)。目前Firstrade對於費用認定採用榮譽制,不要求提供匯費開銷的成本證明文件,投資人直接填入從1到25美金的匯款成本,Firstrade即會進行辦理。

這是我第一次看到美國券商針對匯款成本提出優惠。這將降低國際投資人的投資門檻,加上它們販售的美國金融產品,會是個非常有競爭力的選項(其實是壓倒性勝出)。

請國內金融業者一定要正視來自國外的競爭。在基金與ETF方面,目前國內金融產品質與量皆低於美國產品,費用則都高過美國產品。這是個非常不利的現象。你們再想著安心賺大錢,不思加強競爭力,等到發現辦匯款的投資人愈來愈多時,恐怕就已流失大量客戶了。

(想要申請匯費補貼的投資朋友需要留意一下,金額1萬美金以上有補助,指的是最後匯進券商戶頭的金額。假如你從台灣匯出剛剛好1萬美金,並使用一封電報的匯款方式,那麼非常可能在扣除中轉行費用之後,最後到達戶頭的金額就沒有達到1萬美金的補助門檻。比較保險的方式,是匯出超出這個額度一些的金額,譬如匯出10100美金。這樣可以確保最後到達券商的款項,仍有達到匯費補貼的標準。)

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

為什麼要開海外券商交易戶

美國券商Fistrade更改開戶與國際匯款補助優惠條件

Firstrade推出10支ETF免費交易服務(10 Commission-Free ETFs of Firstrade)

使用海外券商服務應注意事項

美國證券投資人保護公司(Securities Investor Protection Corporation, SIPC)

Ask Mr. Firstrade 專欄

Firstrade開設中文討論區

海外券商Firstrade開戶步驟詳解

美國券商Firstrade(第一理財)推出手機線上交易系統

Labels: 海外券商投資

資產配置初步—配置的執行續2(Asset Allocation in Essence—Execute Asset Allocation Plan)

資產配置計劃的執行有三個階段,建構、維持和提領。

首先是建構階段,投資人在進行了如同X先生的思考與計劃後,決定達到某一目標,譬如退休,的資產配置。假如這時投資人手上就有一筆資金,要以退休為目的投入市場,那麼這筆錢就要依計劃比例投入。

維持階段對於大多數領薪水的人來說,代表定期(不一定是每月)投入金錢到這個資產配置計畫之中。再平衡的維持,計畫的修訂,在這個階段也是必要的。

提領代表資產配置計畫已到了開始供給目標金錢的階段。對於某些一次性的花用,譬如購屋,資產配置內的金錢會被一次提出。但對於長期的花用,譬如幾十年退休生活的日常花用,資產配置計劃仍需被執行。再平衡與計畫修定也是必需的。

與維持階段不同的是,維持階段用新投入的金錢對過低配置的部位補強,提領階段用提出的金錢減低配置過重的部位,兩者一樣都可達到再平衡的功效。

我們一個個來看。

首先是建構。假如X先生就決定以手邊的300萬現款馬上開始這個計劃,那麼他在各投資標地需投入金額如下:

現在的問題是,要馬上用單筆投入的方式建構部位,還是要用定期投入(不一定是每個月)來進場。

答案當然是,都可以。

單筆進場的優點是壓低交易成本。譬如最小部位是債券ETF的15萬,假如一次投入,譬如在Firstrade這種折扣券商,收6.95美金的手續費,約等同210台幣,等於是0.14%的費用率。(台灣賣的基金3%打幾折才會到0.14%啊?)單筆的缺點是,當時進場部位的價位,對這筆金錢的損益會有較顯著的影響。

假如投資人很在意這點,他可採用分批投入的方式。譬如債券15萬的金額,拆成六個2萬五千,每月投2萬5千進去。但分成六次,交易成本就是乘以6。投資人必需在這之間取捨。

還有一種狀況註定需要分批投入建構資產配置,就是錢少。譬如某個人手邊只有五萬好了。五萬分到這九個標地,最小部位是債券ETF的2500元。這樣一次的交易成本就會達到8%,金錢上太不經濟。而且為了一個2500元的部位,你要下多少功夫研究投入的資產和買進的標地,時間上太不經濟。這種狀況下,在錢不多的狀況下,投資人最好放棄一次架構完成的想法。

沒有人規定資產配置一定要馬上配出來,或是每一筆投入的錢立刻分配到各標地才叫資產配置。你可以花一年、兩年、甚至三年的時間,慢慢架構。就算花到三年的時間才讓計畫雛型,在一個以退休為目標的資產配置計劃中,假如你預期工作25年,退休後還有25年的時光,三年的時間,在這50年中,不過是6%而已。

譬如剛才那個手邊只有五萬的投資人,他可以先選一兩個資產類別和標地,進行深入的研究,然後再投入。譬如他可以先選台灣50和美國公債ITE,把手邊的五萬以八比二投入,分別買進4萬和1萬的部位。這就是一個絕佳策略。他不僅避開了錢太少引起的不經濟,也組成了一個有股有債,相關性很低的資產配置。日後他再以工作所得金錢,逐一補足各部位。

薪資假如不多的話,可以累計幾個月後再投入。譬如三個月可以累積五萬的金額,那就三個月投入一次,買進沒有或補足不夠的部位。沒有人規定定期等於每月。每四個月也是定期、每半年也是定期。那種急於每個月把金錢投入的思維,常是牛市的副作用。看別人賺很多、賺很爽、怕自己晚進場就會少賺,所以每個月都要進場,每個月所有可投入的資金都要進去。為了達到這個目的,許多人買下了他們根本不該用的投資管道。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

資產配置初步—配置的維持(Asset Allocation in Essence—Maintain Asset Allocation Plan)

Labels: 資產配置

資產類別概述---公司債(Corporate Bonds)

公司債,就是公司發行的債券,公司是債務人,投資人是債權人。

在債券評等中,我們可以看到,投資級債券有幾個級別:

垃圾債券則有以下幾個類別:

以資產配置的角度來說,公司債有些相當不利的特性。

首先,與股市連動過大。資產配置的一個重點,在於資產間的相關性。相關性愈低的資產,將它們配在一起,會有愈好的效果,投資人可藉此敉平波動。在一個以股市與債券為主要資產類別的配置之中,假如在債券部位採用公司債,會讓股債部位的相關性增高。非常可能出現的場景是,當公司前景不佳,股市下跌時,公司的收入減少,也使得債務的償還出現問題。當投資組合需要債券的低相關時,公司債給你正好相反的東西。

再來,就算投資人保守的投資公司債,只選投資級債券好了,這也不會是一個好主意。為什麼?簡單的說,就是上檔有限,下檔無限。你買到AAA等級的公司債,最好最好的場景是什麼?就是它維持AAA的等級到債券到期,你拿到利息與本金。不好的場景呢?那可多了,它可能被降級,可能降不多,還維持在投資級裡,也可能降很多,變垃圾等級,降到讓你面額1000的債券在市場上剩10塊的價值。債券的評等絕不代表未來不會被降級。最近的次級房貸相關債券,讓Standard & Poor’s與Moody’s 的評級倍受批評。2002年美國WorldCom的債券評等則是另一個例子。在該年四月,WorldCom債券評等是A,到六月底,它的債券評等是C。短短兩個月的時間,從投資級變成最便宜的垃圾。這些評級字母不是黃金打造的。

同樣是投資,你可以用股票買入公司的股份,或是用債券借錢給它。持有股票,在公司由壞變好,或是由好變得更好時,你的股票會有很大的增殖空間。但債券呢?你持有高等級的債券,再往上的空間,就很有限了。但債券持有人卻和股東一樣,面對公司狀況不佳時,幾乎賠光手中本金的風險。(雖然債務的清償順序比較前面。)何必呢?所以,假如投資組合的風險不夠,請直接增加股票部位。不用增加介在中間,跟股市債市都有點關係的公司債。

債券還是有升等的機會的,很多人會想到垃圾債的升級可能。沒錯,垃圾債的升級空間的確很大。不過,債券持有人通常享受不到,癥結就在於債券設計中Call的存在。Call讓債券發行者,可以在未來的某一日期,以某價位向投資人贖回債券。

現在假想一下,將你自己擺在公司經營者的位置。今年,你的公司不好,要訂下12%的利率,發行的債券才有人買,你的債券是100%Junk。過了兩年,公司業務蒸蒸日上,公司的評等是A了,你還願意付出那些債務人12%的利息嗎?有機會可以把債券call回來,重新以低利率發行債券,你會不去做嗎?所以垃圾債持有人,常面對的狀況就是,公司變好了,你失去這張債券,公司變差了,你賣不掉債券。請問,這公平嗎?

Call的存在更讓公司債持有人面對利率變動時,處在不利的地位。請繼續假設自己是公司經理,假如兩年前發行債券時,剛好遇到高利率環境,要用8%才能發行,但現在利率走低,只要3%就能發行債券,你會不把債券Call回來,重新用低利率發行嗎?100億的債券發行額,差5%,每年就可以省下5億的利息支出。所以公司債持有人面對的狀況是,利率變低,手上的高利率債券正變得值錢時,你失去這張債券,利率變高,手上的低利債券變得不值錢時,要繼續持有。請問,這合理嗎?

這些問題的根源,就在於利益衝突。公司債持有人與公司的經營者,是處在對立的兩方。經營者讓債權人拿得愈少,以愈低的成本拿到資金,對公司的營運就愈有利。所以,公司債設計中,會有很多讓發行者可以操作的部位,其中最重要的一個,就是call。綜觀債券市場,你會發現,債券中有call設計的,佔多數。你找得到債券中有put,讓債券持有人可以在未來,以一定的價格將債券賣回給公司的嗎?恐怕少見。

這種不平等條約的建立,根本原因在於發行者與購買者的金融知識差異。發行者知道這樣做對他有利,購買者不知道這對他不利。債券的代銷與發行機構要賺錢,它們也沒有為投資人說話的必要,自然依公司的條件發行債券。

許多投資人著眼於公司債較高的利率而投入這個市場。但世界上沒有白吃的午餐,公司債這些不平等的條件,會讓你很有機會發現,這是一頓太貴的午餐。那高一些些,吸引你投入的較高利息,只是發行者的略施小惠。在資產配置中,公司債不是必要的核心資產類別。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

聯博美國收益基金分析續—Analysis of AllianceBernstein American Income Portfolio

債券的保護作用,以2008年各資產類別表現為例(The Protection Provided by Bonds)

資產配置初步(Asset Allocation in Essence)總目錄

垃圾債券基本評估

債券風險概念

綠角換新衣—部落格版型更換公告

因為舊的版型有些過時,所以綠角利用週末,進行版型更新。換成現在的樣子。新版型的功能比舊版強化許多。我也重新寫了” 如何使用本部落格一文,並附圖片說明,相信可讓讀者更快掌握新版型的功能。

可是,新的版型還有些運作上的問題。譬如使用IE瀏覽器,點閱所有具某標籤的文章時,那個顯示標籤的欄位會整個跑掉,沒有對齊置放在主欄位中。譬如使用FireFox瀏覽器進行單篇文章閱讀時,原本應在文章最末的”首頁”按鈕,會跑到文章的最上面。這都還要修正。也希望讀者假如看到任何運作上的問題,可以在這篇文章的回應留言。綠角先謝謝大家的幫忙,也感謝各位長期以來的支持與鼓勵。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

Labels: 參考

資產配置初步—配置的執行續1(Asset Allocation in Essence—Execute Asset Allocation Plan)

接下來我們看債市的部份。(圖片可點擊放大觀看)

Vanguard的固定收益產品,專注於美國市場,而且其高評等債券基金,是公債與公司債的混合。假如投資人不在意債券部位混入公司債的話,是可以考慮Vanguard的基金或ETF。這裡以純粹的公債來舉例,多是Barclays和StateStreet的產品。美國部份,兩家公司都有產品。國際公債,則是StateStreet有較好的選擇。

假如X先生就決定都用StateStreet的ETF來執行債券部位的配置,那麼他整體的資產配置看起來會像這樣: (股市紅字,債券黑字)

股市部位以紅字表示,用了五支ETF,債市部位則用了四支ETF。再與原先的計畫對照一下,如下圖,這樣就很清楚什麼標的負責什麼區塊了。

註:本文僅為作者個人觀念匯整,不代表任何投資建議。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

中期美國政府債券ETF(Intermediate Term US Treasury ETF, IEI and ITE)

美國政府通膨連結債券ETF(U.S. TIPS ETF, TIP and IPE)

國際政府公債ETF(International Treasury Bond ETF, BWX)

國際政府抗通膨公債ETF(International Government Inflation-Protected Bond ETF, WIP)

ETF主要發行公司

債券基金的主要風險

基金的計價幣別

Labels: 資產配置

資產配置初步(Asset Allocation in Essence)總目錄

“資產配置初步”系列文章到目前已寫了三十幾篇。為讓讀者閱讀方便,更能掌握文章的脈絡,我將文章依先後順序編成目錄,供讀者點閱。其中再平衡部份目前為一獨立論述,不過之後,應會與主題有更多呼應與關聯。

系列文章

資產配置初步(Asset Allocation in Essence)

資產配置初步—設定目標(Asset Allocation in Essence—Set Your Goals)

資產配置初步—合理的期待(Asset Allocation in Essence— Reasonable Expectations)

資產配置初步—調整計劃(Asset Allocation in Essence—Adjust Your Plans)

資產配置初步—資產比例的決定(Asset Allocation in Essence—Determine the Mix)

資產配置初步—風險承受度(Your Risk Tolerance)

Labels: 資產配置

資產配置初步—配置的執行(Asset Allocation in Essence—Execute Asset Allocation Plan)

接下來我們來看實際執行工具的選擇。以下將以指數化標地進行舉例。股市部份如下: (圖片可點擊放大觀看)

在國際股市方面,表中所舉的例子都是Vanguard, Barclays和State Street的產品。Vanguard向來以指數化投資為其核心業務之一,素有名聲。Barclays與State Street過去提供法人指數化投資服務,因為ETF而進入零售市場,也是高品質大範圍的ETF提供者。因此在這三家公司的產品中挑選,會是個合理的選擇。

ETF和指數型基金這種東西,已經有點像是貨物。就像陳列在同一架上,品質相同的香蕉,挑便宜的買就OK了。不過有些指數化產品在本質上有點不同,最重要的一點就是它追蹤的指數,最好是週轉率低、範圍大、成份股變動不易猜測的指數,這才是一個ETF或指數型基金的良好骨架。

台灣股市部份,則有追蹤大型股的台灣50等台灣投信發行的ETF,在美國市場也有台灣單一市場的ETF,就是Barclays發行的EWT。在架構上來說,富邦台灣摩根基金因其覆蓋範圍較大,比起台灣50會是較好的選擇,可惜有經理費較高與成交量較低兩個缺點。

我們再來看X先生要如何用這些工具執行股市的配置。假如每個區塊都對應一支ETF好了,那麼看起來會像下圖:

使用五支ETF就可以對應到各區塊,完成股票部份的配置。

假如X先生嫌五支ETF太多,可以考慮合併某些區域。譬如可以把歐洲和亞洲成熟市場合併,用一支Vanguard Developed Markets Index Fund來包涵。或是將歐洲、亞洲、還有新興市場用一支Vanguard Total International Stock Index Fund來持有。或是全球股市,就用Vanguard Total World Stock Index Fund來涵括。這些作法都會讓投資的操控變得簡單,但是投資人會犧牲掉對各地區比重的控制權,還有在這些不同地區間進行再平衡的潛在利益。

上表中用於國際股市的ETF都有對應的基金,可以定期定額投入,維持資產比重。

註:本文僅為作者個人觀念匯整,不代表任何投資建議。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

如何挑選指數型基金

ETF主要發行公司

富邦台灣摩根基金(0057) vs. iShares MSCI Taiwan Index Fund(EWT)

寶來台灣50基金概述(Polaris Taiwan Top 50 Tracker Fund、TTT、0050)

寶來台灣中型100基金概述(Polaris Taiwan Mid-Cap 100 Tracker Fund,0051)

Labels: 資產配置

標普500的一天(Your Daily Life and S&P 500)

大雄是個上班族。

早上坐捷運上班,大雄心想,”這個靠電力的交通系統還蠻方便的。”幾十公里遠的核能電廠中,機殼外寫著GE兩字的反應爐,正出力拉動大雄搭乘的車廂。(GE, S&P500企業)

大雄到了辦公室按下開關,Dell電腦迅速開機,出現微軟作業畫面。”離開工還有十分鐘,先上Google收個信吧。” (Dell,Microsoft,Google, S&P500企業)

中午休息時間,大雄來到了公司附近的超商。”夏天真熱,買點涼的吧。”,大雄從冷藏櫃拿出百事可樂。在櫃檯結帳的時候,大雄順便拿了一罐AirWaves口香糖。”口味不錯,又可以提神。”大雄心想。(Pepsico,Wrigley,S&P500企業)

下午12:59分。“這下糟糕了,今天中午出去混太久,還有一分鐘就要開會了,來不及刷牙,對不起自己的牙齒和高露潔牙膏了。”大雄拿起李斯德林漱口水,快速漱了幾下,迅速離開。(Colgate-Palmolive, Johnson&Johnson, S&P500企業)

Labels: 參考

資產配置初步— 配重的決定續2(Asset Allocation in Essence—Determine Allocation Weight)

接下來我們來看債券部位分配。債券所包涵的核心資產有政府債與通膨連結債券(Inflation-indexed Bonds)兩大類。

美國債市約佔全球債券市場的一半。所以我們可以先一半放在政府債,一半放在通膨連結債券。然後再各分一半給美國和其它政府債。如下圖:

這樣就有了一個很簡單的,各部位都是25%的債券配置。這些配置比重也可依投資人的看法自行調整。

一個簡單的原則是,抗通膨債券在實際通膨超乎預期時,表現會比傳統公債好。但實際通膨低於預期時,則是傳統公債表現較佳。投資人假如很害怕通膨超乎預期對債券部位的侵蝕,願意以低通膨時的收益交換的話,可以增加抗通膨債券的比重。(詳細原理可參見你要買那一個? TIPS還是T bond一文。)

這個事先決定好的債券分配比例,也一樣可以用在不同債券比重的資產配置,債券比重是20%或是80%都可以運用。譬如X先生是股債比80:20,假如採用如上所述,各四分之一的分配方法,那麼就是美國政府債、美國抗通膨債券、其它政府債、其它政府抗通膨債券都是佔整體5%的比重,如下圖:

假如某人資產配置中債券部位是50%,也是採用各類別債券各佔25%的方法的話,那麼就是美國政府債、美國抗通膨債券、其它政府債、其它政府抗通膨債券都是佔整體12.5%的比重。

在被股票與債券折磨了半天之後,X先生終於想出了它整體的的規劃方案。他決定股票部位,台股占25%,其它國際股市占75%。這75%再平分給美國、歐洲、亞洲成熟市場與新興市場這四區塊。債券部份,就是美國政府債、美國抗通膨債券、其它政府債、其它政府抗通膨債券各佔25%的債券比重。如下表:

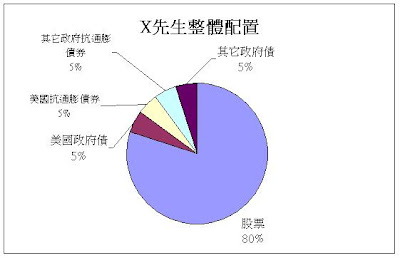

畫成餅圖如下:

我們可以看到,共有九種類別。股市五種,債券四種。假如一種類別以一種投資工具,譬如基金或ETF進行投資的話,就共需要九個投資標的。雖是簡單的股債配置,但執行起來已經有點複雜度了。

每個投資人,依其自身狀況與喜惡所畫出來的分配圖,可能和X先生很不相同。但有些原則,是可以共通使用的。

首先,不要太大。單一資產所佔的比重不要超過整體的30%。譬如X先生的配置中,最大的一塊是台股,佔20%,就沒有超過30%。單一部位超過30%會讓整體投資的成敗與該標地的表現有太過密切的關係。

再來,不要太小。單一類別所佔的比重不要低於整體的5%。譬如X先生配置中份量最輕的,就是各種債券類別,都是 5%,剛好到最低下限。一個低於5%的部位,會讓它對整體組合幾乎沒有作用。譬如某個資產配1%的比重,那麼它對投資組合的作用實在微乎其微。就像畫家在調色時,放進一個不會顯現出來的顏色一樣。那是多餘的動作,乾脆不要。再者,每個投入的部位,投資人都應有適足的瞭解與掌握,對一個只佔總資產1%、2%的部位進行研究,太不經濟。

最後,整個全部看一次,看它們會如何作用。像X先生的配置中,有80%的部位放在股票,是最具有長期增殖潛能的資產,且可提供長期的抗通膨效果,讓整體投資組合帶有成長的特性。佔 20%的政府公債部位,則可在金融情勢動蕩,投資人紛紛尋求避風港時產生穩定的效果。面對通貨緊縮,有佔10%的傳統公債可提供保護,另外抗通膨債券利息雖然會隨通縮減小,但它最後支付的本金,是不會因通縮變小的,也提供了部份抗通縮的功能。面對短期內的通貨膨脹,則有10%的抗通膨債券與之抗衡。一個簡單的股債分配,就可以達到這些功能。知道自己的資產配置,在不同的經濟狀況下將發揮怎樣的作用,將讓你更有信心面對未知的路途。

註:本文僅為作者個人觀念匯整,不代表任何投資建議。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

債券基金的主要風險

美國公債-TIPS

Labels: 資產配置

資產配置初步— 配重的決定續1(Asset Allocation in Essence—Determine Allocation Weight)

首先看國際化投資,在股市部份各區域應投入多少比例的資金。

國際股票市場可以二分為已開發國家與新興市場。已開發國家再以地區區分為北美(主要就是美國)、歐洲和亞洲成熟市場這三個區塊。

所以要考慮的是,北美、歐洲、亞洲和新興市場各要佔多少的比例。

其實有個很簡單的方法,各25%就好了。這個方法雖然單純,但它的效用可不小,我在故事的現實應用---續5(Asset Allocation in Theory and in Practice)就以這樣的比例舉過例子,有興趣的讀者可以前往一看。

我們也可以用個比較精緻的方法。就像指數型基金中,每家公司所佔的比例是由它的市值所決定,我們也可以估算各地區股市的市值,來決定它在資產配置中佔多少的比例。

根據International Federation of Stock Exchanges資料,2007年底,美國股市市值共19兆9222億7980萬美元。

2007年底,歐洲成熟市場股市市值共16兆7303億2330萬美金。

註:* 法國、荷蘭、比利時與葡萄牙股市同屬Euronext

# 瑞典、芬蘭、丹麥股市同屬OMX Nordic Exchange.

2007年底,亞洲成熟市場股市市值共9兆2031億7120萬美金。

2007年底,新興市場股市市值共15兆5903億7010萬美金。

註:*俄羅斯交易所RTS Stock Exchange非International Federation of Stock Exchanges成員,市值資料取材自該交易所公開資訊。

統整一下,各地區市值如下:

我們可以看到佔全球股市最大比重的是美國股市32%,最小的是亞洲成熟市場14.98%。

這些小數點以下的百分比數字,會讓資產配置的運算變得麻煩許多。我們可以直接取接近的整數,譬如下表:

這樣我們就拿到一個乾淨俐落的配置數字。

這些數字不是金科玉律,只是提供一個作法。也有的人是用各地區的GDP來進行配重計算。這些比例裡,你比較看好亞洲成熟市場,要把比重拉高到25%也是可以。你可以依自己的觀點,對這些地區的配重進行調整。但假如國際股市投資變成是新興市場100%,其它0%。或是歐洲100%,其它0%。這就有點像在賭重壓的地區會有未來最好的表現,這就偏離資產配置的原則了。

重點也不在於調整30%與29%之間1%的差別,因為你不知道未來那個會最好,而且資產配置對偏差有很大的忍受度。這個觀念可以參見故事的現實應用(Asset Allocation in Theory and in Practice)一文。重點是要做出配置的動作,這樣單一市場才不會對投資組合造成重大影響,這樣各市場間波動才有機會互相敉平,再平衡的動作才有機會增加報酬。這才是資產配置的要義。

接下來我們回到實際的討論,譬如國際化股市投資部分,就決定採用上表中的數字,如下圖:

假如X先生的股票部位要採用100%的國際化配置,而他的資產配置中,有80%要配給股票,那麼他的股票部位會是這樣的,北美和歐洲就是0.8乘以30%,等於24%,亞洲是0.8乘以15%等於12%,新興市場是0.8乘以25%等於20%。如下圖:

預先決定好的國際股市投資比例,不論你的股市部位是80%還是20%,都可以運用。譬如股市部份只想投入50%,那麼這50%就可以按照北美:歐洲:亞洲:新興=30%:30%:15%:25%的比例下去劃分。

假如X先生的股票部位要採用50%的國際化配置搭配50%的台股,那麼他的股票部位看起來會是這樣:

而整體配置看起來會像這樣:

這些都是可行的資產配置方式。

註:本文僅為作者個人觀念匯整,不代表任何投資建議。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

灰色的事實

Labels: 資產配置

誰在幫你賺錢?(Who is making money for you?)

資產管理業者在宣傳其產品時,往往有這樣的陳述,讓我們幫你掌握趨勢、創造財富。

是的,創造財富。問題是,財富是資產管理業者創造的嗎?

投資人手上持有的每一張股票、每一張債券,之所以會值錢,在於這張證券的背後,有一群辛苦工作的人在支撐它的價值。股票,代表上市公司中整體從業人員創造的價值。債券,代表舉債者日後工作轉化成錢財支付欠款的能力。

有人說,證券會有價值,是因為有人要出這個價錢。喔,我們都很清楚的知道,這叫Greater fool,這叫投機,這叫泡沫。一整群在比看誰是Greater fool的人,以其投機心態用金錢堆積出來的東西,就是泡沫。因為,沒有真正經濟價值做靠山,泡沫只能消滅。

你說,沒關係,反正資產管理業者能在泡沫消失前,幫我賺到錢就好了。事實剛好相反,資產管理業者往往就是讓投資人在泡沫中賠到喊不敢的元兇。

我們來看美國90年代,以網路科技題材為肥皂粉吹起的大泡泡。

Labels: 投資概念

資產配置初步—再平衡(Asset Allocation in Essence—Rebalancing)

要維持一定的資產配置比例,投資人需要執行再平衡。市場會波動,各類資產的漲跌幅度幾乎不可能一樣。假如放任不管,資產配置比例會逐漸走樣。譬如在一個原先股債比80:20的配置中,假如一年後股票漲了25%,債券跌了10%,那會變成股比債84.7:15.3的配置。此時投資人要回復原先8:2的配置時,就要賣掉一些股票,買進一些債券。如下表:

從這個簡單的例子可以看到,再平衡的動作,為了達到回復原先配置比例,會賣掉表現好的部位,買進表現差的部份。

這是很不容易做到的事。

為什麼?因為再平衡要投資人做的事,就是賣掉當紅炸子雞,買進看起來似乎前景暗澹的標地。賺愈多,就要賣愈多。跌愈多,就要買愈多。

它會讓你在大家都看好股票時,你卻在賣股票。不看好某類型資產時,你卻在買。

投資人一定要徹底瞭解這個策略背後的意涵與目的,才能有足夠的信心去貫徹執行。

再平衡有許多重要作用。

首先,再平衡最主要的作用是風險控管。

譬如你所能忍受的風險,當初在規畫資產配置時是股債比8:2的限度。假如你不進行再平衡,資產買進後就持有,放任不管,假如股市也實現了長期報酬勝過其它資產的預期,過了十年之後,很可能你的資產配置比例早已不是當初規畫的8:2,而是9:1或甚至9.5:0.5了。這已經超出你的風險忍受度了。很有可能某次股市下跌帶來的重創將超過你的忍受度,導致資產配置計畫的瓦解。

投資人要對資產配置進行風險管控,就一定要執行再平衡的動作,不可以放任市場力量帶領資產配置比例隨意漲跌。這樣資產配置會很像沒有修剪的庭園植物,不完全是你想像的樣子。

再來,再平衡是內建的買低賣高策略。

執行事先訂好的資產配置比例會自動讓資產漲很多時被多賣掉一些,在資產跌很多時被多買進一些。這是投資人在詭譎莫辨的市場中,可以用紀律帶來買低賣高效果的策略。

再平衡預防泡沫爆炸。

這點其實就是前一個好處,買低賣高的衍申。我們以大家最害怕最常說的日本股市泡沫來舉例。日經指數(Nikkei 225)從1985年一月2號收盤價11543到1989年十二月29日收盤的38916,足足漲了三倍多。

假如一個在當時就進行資產配置的投資人在全球股票配置中,配給日本股市是15%的份量,而且貫徹執行,維持日本股市部位在這個比例,沒有讓日本部位隨著迅速增長的股市水漲船高。那麼在這幾年之間,這位投資人會常常在賣出超過比例的日本部位。他根本沒去追高,也就不用害怕暴跌。

這種策略和一般投資人不同。太多投資人買進的理由只有一個,就是”看好”。他們通常會看好什麼標的呢?不是別的,正是近來表現絕佳的市場。一個台灣投資人,可能對日本股市完全沒有興趣,到80年代後半,看到日本漲翻了,開始找日本基金來買。把原本零的配置部位,提升到資產中的顯著比重。通常會是個很重的比例,因為他已經被”可以賺大錢”的歡樂前景衝昏頭了,所以投注大量金錢來壓寶。這種看後照鏡開車,買高的行為,最需提防,也才需要提防,泡沫的爆炸威力。

泡沫一點也不可怕,只要你不曾追隨過它。當”看好”這兩個字在你心中是個無義詞時,泡沫就與你無關了。

這個例子說得輕鬆簡單,好像資產配置投資人隨隨便便就可以躲過一樣。其實資產配置投資人要面對龐大的心理壓力。在日本股市一直漲的年頭,每一次資產配置投資人回顧投資成果,他都會發現,把漲到超出比例的日本股票部位賣掉是一個錯誤的決定。假如留在裡面,跟著一起漲,會賺更多。他會發現,當朋友、報紙、電視、雜誌整天都在說日本經濟前景如何一片看好,百業欣欣向榮時,自己卻在賣,而不是買更多日本股票。這段時間不知道要持續多久。當一年變成兩年,兩年變成三年,年復一年的檢驗,他都發現賣出讓他少賺,旁邊的人沒有一個看法一樣時,資產配置投資人是否會開始想要放棄呢?他是否會想,這次是否真的不一樣了嗎?於是開始動搖,甚至放棄計畫,隨波逐流。就在指數最高點的附近。

再平衡計畫和市場波動對投資人形成的心理壓力相較,有過之而無不及。凡事皆有代價,要享受再平衡的好處,就要能承受它帶來的心理壓力。假如投資人沒有堅持下去的毅力,最後的放棄,往往導致嚴重的傷害,將與那許許多多追隨”潮流”的投資人,一起體會坦伯頓爵士的名言The four most expensive words in the English language are "this time it’s different."

最後,再平衡有機會提升報酬。報酬率是市場和投資人行為共同決定的。在市場中採與買進並持有的策略,你的報酬將與市場一致。採用買高賣低的策略,你的報酬將遜於市場。而買低賣高的策略,將帶來高於市場的報酬。再平衡動作,是個買低賣高的動作,所以有機會提升報酬。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

為什麼要再平衡----理論論述Dynamic Strategies for Asset Allocation讀後感

故事的現實應用(Asset Allocation in Theory and in Practice)

故事的現實應用---續4(Asset Allocation in Theory and in Practice)

Labels: 資產配置

台股的長期觀點(TAIEX for the Long Run)---續2

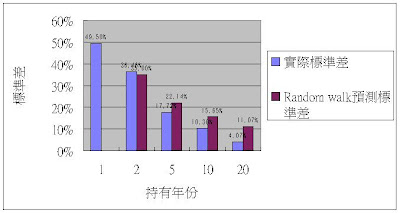

對於投資人來說,風險最直接的意涵就是最糟會遇到什麼狀況。我們來看從1969年底,到2007年底,這38年的資料中投資人持有年限與最差和最佳表現的關係。

這張圖中,由左至右,分別是持有1、2、5、10和20年的最佳和最差年化報酬率的變化。藍色長條表最佳報酬,紅色長條表最差報酬。我們可以看到,單單持有一年的時候,最好有370%的報酬,最差則會損失73%。隨著持有年限拉長,最佳與最差報酬的差距迅速縮小。到持有20年時,最差也有年化3.33%的報酬。(持有時間愈長,遇到負報酬的可能性愈小,不代表最後結果的差異會變小。年化報酬1%的差別,累積20年下來,會是很大的差距。這個概念,可以參考同門對決---The Great Debate between Jeremy Siegel and Zvi Bodie讀後感一文。)

另一個觀察長期持有台股的方法,是看隨著持有年限的拉長,其年化報酬標準差的變動狀況。如下圖:

這張表的取樣年代,是從1969年12月最後一個營業日,到2008年5月最後一天。譬如單年報酬的採樣,是從1969年12月至1970年12月算第一個單年報酬數字、1970年1月到1971年1月是第二個單年報酬數字,以此類推,共有450個單年報酬數字。持有兩年的報酬,第一個數字是從1969年12月到1971年12月這兩年的報酬,第二個則是1970年1月至1972年1月,以此類推,共有438個兩年報酬數字。持有5、10、20年,以同樣方法得到報酬數字。

Labels: 投資概念

常見的投資謬思---分不清的故事與通則(Tales and Principles)

(本部落格文章,未經作者同意,禁止轉載)

我們生活在一個故事與通則共存的世界。

有些生活經驗,因為太不尋常、引人入勝,而成為口耳相傳的故事。但故事的存在,並不妨礙通則的廣泛應用性。

譬如,某人不幸得了末期肺癌。醫師告訴他,這種病情,平均可以期望的壽命剩六個月。

六個月?這實在太令人難以接受。所以這位不幸的病人開始到處打聽。他發現同棟大廈裡有個鄰居,也是被診斷是末期肺癌,現在還活跳跳的活著。從病發到現在已經三年了。這位病人燃起了希望,按時服用鄰居當時吃的偏方。

最後,三個月就去世了。

在這個假想的情節中,醫師告訴病人的是通則,是醫界統計了許許多多跟這位病人有一樣程度癌症的病患之後,所得到的統計數字。平均起來,這些人就是剩下這樣的壽命。可能有的人長,有的人短,但合理的估計,以現在醫療技術能得到的成果,就是這樣。

病人的鄰居,則是一個個案,一個因為活得特別久而被注意到的故事。病人沒注意到的是,也有許多跟他一樣程度病情的人,活不到六個月就過世了。他太需要希望,所以他去找,而且也只去注意,得到末期癌症而且還活很久的個案,然後相信,他們一定是做了什麼,才延長了他們的壽命。

病人沒注意到的是,一樣是末期癌症,本來就會有人一下子就走了,有人活較久。絕不是現在開始計時180天,時間到,大家都死了。本來就會有人運氣好,有人運氣差。他的鄰居並不是因為吃了什麼,或做了什麼而活得久,他本來就可能是因為運氣好而活得久。

這個故事與通則的分際,也可見於醫療提供者。

醫師,跟病人說的是通則。他不會看到一個末期癌症病人,然後跟他說,我看過跟你病情一樣,活了三年,到現在還好好的病人。這會給患者與家屬太多的期望,而且是不切實際的期望。當期望與事實差距太大時,這位醫師是在自找麻煩。醫師一定會說,而且保守的說,目前能期待的狀況是怎樣。

賣偏方的人,跟病人說的是個案。他會說,某某人,實例見證,吃了我的藥後,活了三年到現在還好好的。他沒說的是,其它99個,吃偏方的,都不到六個月就去世了。

這也就是為什麼,醫師開藥看病可以有健保給付,賣偏方的,健保不會給他一毛錢的根本原因。一個是科學,一個是欺騙。

我們回到投資世界。

Labels: 投資概念

資產配置初步— 配重的決定(Asset Allocation in Essence—Determine Allocation Weight)

我們使用X先生在資產配置初步—資產比例的決定(Asset Allocation in Essence—Determine the Mix)一文中,算出需要資產比例,股比債8:2繼續進行假想的配置運作。

現在的問題是,股票和債券分別要買那些標的?

股票內含有三種核心資產,分別是本國股市、已開發國家股市與新興國家股市。

債券的核心資產則有政府債與通膨連結債券(Inflation-indexed Bonds)兩大類。

在股票方面,台灣投資人需要思考的是,本國股市,也就是台股,要放多少的配重。

對於這個問題,可以有兩個思考方向。一是本土化投資,一是國際化投資。

本土化投資人的股票配置看起來可能類似這樣:

台股就占了整個股票部位的70%。整個股票部位的表現,台股將有決定性的力量。

國際化投資的配置看起來會像下圖:

把錢投入廣範圍的已開發國家股市與新興市場標的,台股在表面上完全看不到,但其實在新興市場標的中,會有一部份的台股比重。

選擇國際化或本土化投資人主要的考量,在於投資人有多在意台股的表現。

假如你沒辦法忍受,台股當年上漲25%,你卻因為採用國際化投資,使得整體股票部位,該年只有10%的報酬。假如你沒辦法忍受,當身邊的親友和同事都在談台股賺多少,你卻因為把錢都分散到全球去,沒享受到這個好處。假如你就是會拿自己的股票部位和台股的表現做比較,那麼你的資產配置,應採用本土化的方向。

重點就在於,投資人拿什麼當作參考點。喜歡用台股為參考點的投資人,自然可以多放一些錢在台股。這樣他比較不會產生落後參考點的壓力與挫折感。畢竟,資產配置計畫是拿來完成的,不是拿來放棄的。從風險評估到參考點的考量,一切都是為了打造出一個可以執行的計畫。

假如,這個投資人不太在意台股的表現,他比較喜歡分散全球的投資觀,那麼他可以大方的採用國際化投資。

我在上方的例子中,本土化投資就擺了70%在台股上,國際化投資則完全沒看到單獨給台股的配置,僅用新興市場來代表一小塊對台股的投資。這只是舉例用的,投資人大可在其中進行變化。本土化投資,台股放50%,當然也是可以。國際化投資,特別拿10%出來買一些台股,當然也是可以。份量的調整,就取決於投資人,是否想多參與台股、是否會拿台股來進行比較。

投資人要認清這兩種策略分別會帶來什麼效果。

本土化投資,在股票部位大量投入台股,會讓股票部位的成敗,與台股習習相關。你是否相信,台灣這2300萬人居住的島國,將持續的經濟成長,在全球市場中占有一席之地?

全球化投資,則是壓寶全人類。單一市場的重挫,將難以撼動你的投資組合。但是,你將引進匯率風險。

註:本文僅為作者個人觀念匯整,不代表任何投資建議。

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

台股的長期觀點(TAIEX for the Long Run)

台股的長期觀點(TAIEX for the Long Run)---續1

Labels: 資產配置

PIMCO的不同版本

最近綠角發現有些讀者藉由PIMCO Total Return這個關鍵字找到綠角的部落格。他們看到的應是海外券商的主動型基金應用—以Firstrade為例這篇文章中,用來舉例的優秀債券型基金。

這個關鍵字的出現,應與最近德盛安聯引進PIMCO基金在台發售有關。許多投資人可能對Bill Gross所帶領的優秀基金有所期待。但令人失望的一點是,你在台灣看到的PIMCO總回報債券基金,與拿到美國晨星2007固定收益獎的PIMCO Total Return基金,恐怕不是完全相同的東西。

請看以下解說。

德盛安聯引進的PIMCO總回報債券基金有零售H級與機構H級兩種股別。一些基本資料如下:

我們來進行比較,會看到一些有趣的點。

在基金的公開說明書第43頁,有如下的一段話:

愛爾蘭公司PIMCO Global Advisors Limited是經理人,這家公司是1997年成立的。

我們看到德盛安聯的網頁,在PIMCO基金的總列表上方,有這麼一段字:

PIMCO創立於1971年。Well,我知道這裡說的是美國的PIMCO。不過很抱歉,這段文字下方的基金不是給成立於1971年,名聲響亮的美國PIMCO控管的,是給才成立十年多一些的愛爾蘭PIMCO管理的。為什麼要這樣寫呢?

德盛安聯的網頁列出,機構H級與零售H級的經理費分別是0.45%與1.25%。假如投資朋友看到這兩個數字,以為基金內扣的費用就只有這些的話,那真不知道要算誰的錯。基金還有銷售服務費、作業費、代理人服務費、當地代表人服務費等(引用自公開說明書)。查閱英文的公開說明書,我們看到真正內扣的費用分別是0.59%與1.40%。如下圖。(後面一欄是基金的週轉率。)

而美國註冊的PIMCO Total Return基金有Institutional、Institutional II和Institutional III三個股別。一些基本資料如下:

美國的PIMCO Total Return Institutional 總開銷是0.43%,Institutional II則是0.5%,都比在台灣發售的Total Return來得低。

假如兩支基金,有同樣的名稱、同樣的投資目標、給同樣的經理人管,收費較高那支,幾乎可以推斷有較差的投資報酬率。這還沒計入,台灣投資人買進時,還要付出的佣金。

在國際發售的PIMCO基金有 Soft-dollar arrangement的約定事項,在英文公開說明書中叫做Soft commissions,中文公開說明書翻譯叫”非金錢佣金”,真是相當高段的技術性翻譯。我很懷疑誰看完那段中文字會知道原來這是一個利益衝突點。

德盛安聯這次引進PIMCO的債券基金至少有幾點值得肯定的。首先是引進知名的PIMCO資產管理旗下產品(雖然是設在愛爾蘭的關係企業),讓台灣投資人有更多的選擇。再者,這些債券基金中,有總開銷”只有”0.59%的基金,比國內常見的境外債券基金0.75%的經理費低廉,應會對其它公司形成競爭壓力。

但德盛安聯也引進了總開銷1.4%的高貴產品。對債券基金有點基本認識的人,看到1%以上的總開銷,就可以打消任何買進的理由了。德盛安聯對這系列債券基金所收取的2%前收佣金,也高過一般境外債券基金1.5%。而這次引進的PIMCO債券基金,就像許多在台灣販售的境外基金一樣,是個較昂貴的版本。

在費用方面,台灣投資人一直相當寬容且不吝於付出,要說是好騙還是呆呢?Maybe both.

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

PIMCO總回報債券基金的省思(My Take on PIMCO Total Return Bond Fund)

葫蘆裡賣什麼藥---債券天王比爾.葛洛斯看基金投資成本(Bill Gross’ Views on Expense Ratio)

主動型ETF,ETF的下一步?(Active ETFs, the Next Step of ETF Industry?)

PIMCO的主動型ETF發行策略(Active ETFs of PIMCO)

聯博美國收益基金分析—Analysis of AllianceBernstein American Income Portfolio

聯博全球高收益債券基金分析—Analysis of AllianceBernstein Global High Yield Portfolio

投資界的次等公民(Exploited Investors)

2003基金醜聞---續2 (The 2003 Mutual Fund Scandal—Late Trading and Market Timing)

晨星為文直指高費用的危害(High Costs are associated with Underperformance and High Attrition Rate)

付出愈少,拿得愈多(The More You Pay, The Less You Get)

免佣基金的成長(The Dominance of No-Load Funds)

什麼是”完全回報”?(Total Return)

PIMCO債券ETF定價問題(PIMCO Total Return Bond ETF,Mispriced or Not?)

Labels: 基金

台股的長期觀點(TAIEX for the Long Run)---續1

我們再看一次之前的圖。

這張圖表中,明顯偏離趨勢線的部份(用綠色線條標示),是1987年一月到1990年一月的急速上漲,股價上漲速度遠超過長期平均。這正是台股的泡沫年代。

泡沫後有很長的一段時間,股市變得”賺不到錢”。這種現象相當正常。泡沫後幾年,拉回的指數,不易漲的大盤,其實就是回歸長期成長的平均趨勢。就是俗話所說,總沒有天天過年的。

以過去近40年的經驗來看,台股隨著台灣成功的經濟發展,呈現漂亮的長期成長態勢。但對許多台股參與者來說,他們看到的,往往是台股的長期觀點文中第一張波動劇烈的線圖,而非第二張長期成長的態勢。

他們害怕自己買在高點,會再次重現好幾年都沒辦法回本的情境。卻沒看到,其實你只要不在大家都在吹泡泡時跟著一窩蜂投入,才想要買股票,台股其實是相當合適的長期投資標地。他們也忘掉,發行量加權股價指數是不計股息的。也就是即使在線圖平平的年代,實際持有股票的投資人雖然沒賺到價差,但也拿得到配息。

我們用加計股息的發行量加權股價指數之報酬指數(以下簡稱報酬指數)與不計股息的發行量加權股價指數相比較,來驗證這個論點。

報酬指數自2003年一月開始編製,至今有五年多的時間。它和同時期的加權股價指數的走勢如下圖:

Labels: 投資概念

台股的長期觀點(TAIEX for the Long Run)

最常用來衡量台灣股市的指數,是台灣證券交易所編製的發行量加權股價指數(Taiwan Stock Exchange Capitalization Weighted Stock Index,簡稱TAIEX)。

發行量加權股價指數是一種價值加權指數(Value-weighted Index),以樣本中各股的發行量為其股價的權數,進行計算。(關於指數編製的不同加權方法,可以參見指數一文。)它也是一個全市場指數(Total Stock Market Index),所有掛牌交易的普通股皆納入樣本當中。它不計入股息。

計入股息再投資效果的指數,是發行量加權股價指數之報酬指數(TAIEX Total Return Index)。台灣證券交易所自2003年一月二號才開始編製該指數,至今只有五年多的歷史。對於大多台股投資人來說,發行量加權股價指數才是知名度最高,也是他們每日用來衡量股市表現的標竿。雖然忽略股利,會低估股票市場所帶來的報酬。

以下將以發行量加權股價指數的觀點,來回顧台股過去38年的表現。

Labels: 投資概念

常見的投資謬思---長期與短期投資的分別續(Holding Period vs Investment Time Horizon)

關於擇時進出,短線投資人有很多”精采”的論述。

最常見的一個叫,”順勢而為,不要與市場作對。”聽起來相當漂亮順耳,可惜,根本沒有內涵。

表面看起來,在一個下跌中的市場作空,在上漲的市場做多,是簡單易懂的賺錢之道,不就是要這樣做嗎?

但跟隨趨勢的最大問題在於,你不知道趨勢會持續多久。

所謂的順勢操作,是在跟隨過去,已經顯現出來的趨勢。昨天跌,所以今天會繼續跌?上一個小時跌,所以下個小時就會繼續跌?你怎麼知道,下個時刻不會就是反轉的時候。

順著過去的態勢,不會讓你有預測未來走勢的能力。太多所謂順勢操作,就是順著以前的方向,然後賭賭看未來的市場方向會不會一樣。

而市場態勢可能明天就反轉,可能下個月反轉,也可能下個小時就反轉。這些以為自己在順勢操作的人,根本不知道答案。說穿了,就是在賭罷了。

Labels: 投資概念

資產配置初步—工具的選擇續(Asset Allocation in Essence—Active vs. Passive Funds)

放棄個股,選擇了基金之後,還要面臨一個重大決定,你要主動還是被動基金。

在進入主動與被動的討論之前,先要掌握一個重要的概念。這些基金投入的市場,不論是股票、債券、還是房地產,它們自己就會產生報酬。股票有報酬是因為公司的營收、債券有報酬是因為債務人的償還、房地產有報酬是因為租金的收入,就算沒有基金經理人存在,一個都沒有,這些報酬還是存在。也就是說,只要你暴露在這些市場之中,願意去承擔市場的風險,就有可能拿到這些報酬。

在瞭解這點後,就比較能瞭解主動型基金經理人的任務。主動經理人不是把投資人給他的錢,去投入市場就好了。把資本投入市場之中,承擔風險然後獲得報酬,這誰不會?假如市場本身一年就有8%的報酬,你的主動型基金經理人也幫你拿到8%,那是不及格的分數。市場有8%,主動型經理人就要超過,而且是扣除費用後還要超過,不然我們投資人付那麼多經理費要做什麼?

與其討論指數化投資的好處,今天我們反過來討論,主動型基金值得投資人買嗎?

首先,主動投資在市場波動之外,再加進一層人為波動。你除了要忍受市場單天下跌3%之外,你還會看到市場下跌3%,你的基金下跌5%的狀況。你能否忍受這種感覺,而且可能要忍受很多次。以代表市場整體的指數所描繪出的過去股市波動就已經相當恐怖了,有多少投資人能忍受主動型基金可能帶來的更大波動?在資產配置的過程,投資人以過去市場表現最差的狀況來考驗自己的風險承受度。就算你正確的評估自己,抓到自己的風險屬性,但你卻把未來交付給更不可測的主動經理人,你能保證,他不會有天以單年-40%的表現來考驗投資人嗎?你對自己做了正確評估,卻把資產交給不知道會給你出什麼難題,加倍考驗你的人。你要先問自己,真要這麼做嗎?為了什麼?

再來,所謂過去績效優異的經理人,也往往有連續幾年遠遠落後大盤的狀況。譬如90年代末期的巴菲特和Longleaf Partner Funds的經理人Hawkins和Cates先生。他們堅持自己的投資原則,不去碰高科技類股,在那些年頭,帶來難看的報酬。而在科技泡沫破滅後,獲得平反。當你身處現在,回頭看,那都是良好的行為,值得嘉許的堅持。但當你身處當時,就在那個時候,當你呆呆的鄰居買科技基金年賺80%,你一年賺10%時,請問你堅持得下去嗎?你能否忍受優異主動型基金經理人所帶來的難看報酬?

讓問題變得更複雜的是,不只是優秀主動經理人會帶來落後大盤的報酬,能力低微的主動型基金經理人也會帶來落後大盤的報酬,在當時,你如何分辨?你,身為一個散戶,有除了過去報酬以外,分析經理人能力優劣的工具和參數嗎?你如何知道自己的經理人是扶不起的阿斗,還是落魄時的韓信?太多優異與低微的分野,是在事後才知道的。而過去報酬,你花再多錢都無法參與。

主動型基金的投資組合由經理人自行決定,只要符合公開說明書中所指稱的範圍,皆可運用。有時候你以為自己買了一支價值型基金,結果你的經理人一覺醒來,突然發現成長股的好處,開始改變投資組合,你會知道嗎?有時候你以為自己買了一支股票型基金,結果你的經理人來台灣演講順便參觀101大樓後突然發現自己有懼高症,於是開始賣股票,拿了20%的現金在手上。結果你那100萬的股票型基金,原來是80萬的股票基金加20萬的現金。

資產配置講求對各類型資產的掌控,股票與現金、成長與價值、大型與小型,這些比例影響整個投資組合的預期報酬和風險,是整個投資組合的鋼骨架構,過於重要,而不能假手他人。指數型基金提供你要什麼就是什麼的建築材料。用主動型基金架構資產配置,就像把房子建在流沙上一樣,夠幸運的話,你會有個比薩斜塔,不幸的話,你會看到樓蘭遺蹟。

主動型基金只有允諾的好報酬,沒有實際的好報酬。沒有主動型基金,沒有一支,敢在公開說明書中,寫下,本基金保證提供比對應市場高1%的報酬,沒有的話,本公司倒貼。從沒人這樣寫,也沒有人敢這樣作,不要說1%了,他們連承諾0.1%都不敢。當經理人與基金公司對自己的能力有那麼實際的認知時,投資人卻願意相信主動型基金可以提供高過市場的報酬。看著過去好報酬,追尋一支又一支的基金,投資人只是在一個無邊的夢境中,奔向天邊的彩虹。卻不知道,過去報酬是沒人能走的彩虹橋。

主動型基金沒辦法打敗市場的根本理由,不在於市場有沒有效率或是經理人有沒有能力,而在於幫投資人賺錢根本不是基金公司的首要目標,幫自己公司賺錢才是第一任務。為了完成第一任務,只好以各種高昂的收費與利益衝突行為,犧牲投資人的報酬來達到股東的要求。在公司利潤與投資人報酬的競賽中,投資人的利益根本無立錐之地。投資人把錢交給沒打算幫你打敗市場的”資產管理”公司,然後期待拿到好報酬,就像把錢丟進吃角子老虎中,希望掉出更多錢。你僅有的希望,就是運氣。

主動型基金加重風險、沒有保證、好壞難分、就算好經理人也可能連續落後市場好幾年,更隱藏了基金公司幫自己賺錢的利益衝突。

在這些多到數不清的缺點前,主動型基金還有什麼值得投資人留戀的?

好吧,我知道我是綠角,人微言輕,說服力恐怕不夠。那我們來看一些投資大師說過的話,一些因為讓資產管理公司相當難堪而甚少被引用的話:

巴菲特說, "A low-cost index fund is the most sensible equity investment for the great majority of investors. My mentor, Ben Graham, took this position many years ago, and everything I have seen since convinces me of its truth."

前陣子有個新聞就是巴菲特與避險基金公司對賭,巴菲特賭他們的績效無法勝過指數型基金。避險公司說,還好他們不是跟巴菲特的績效比較。我想說,真不幸不是跟巴菲特比,他們面對的是比巴老還要恐怖的對手。

彼得林區說,"Most investors would be better off in an index fund."

主動型基金泰斗,林區先生深明自己的基金,只是少數中的少數,對大多數投資人來說,較好的選擇是指數型基金。

耶魯大學校務基金投資長,David Swensen說,” In the final analysis, the benefits of active management accrue only to the fund management companies, not to investors. Sensible investors embrace passively managed index funds.”

Swensen先生知道太多主動型基金剝削投資人的手段,他推薦低廉的指數型基金。

另一位同樣出名的校務基金投資長,哈佛大學的Jack Meyer說,” "Most people should simply have index funds so they can keep their fees low and their taxes down."他也贊成大多投資人買指數型基金就好了。

知名財經作家,投資金律作者William Bernstein說道,"Indexing virtually guarantees you superior performance.”

知名財經記者Jason Zweig寫道,"Over the long-term the superiority of indexing is a mathematical certainty."

平實無華的指數化投資,將帶來優異的報酬。

DFA的Rex Sinquefield 說"The only consistent superior performer is the market itself and the only way to capture the superior consistency is to invest in a properly diversified portfolio of index funds."

諾貝爾經濟學獎得主William Sharpe說,"I love index funds."

指數化投資也為大多財經研究者所認同。

投資朋友們,我們來個假想情境。今天,你走進銀行要買基金,坐在你對面,穿著制服準備跟你解說的,不是你認識的理財專員,而居然是我在上面提到的財經知名人士的其中一位,那些平常只聞其名不見其人的大人物。你想,他會怎麼跟你說?

他很可能這麼做。先低頭看代售基金列表,搜尋了好一陣子,然後說”什麼!都是主動型基金?”然後大手一揮,把基金列表掃落桌下,正色跟你說道”今天,我要跟你講別的。”

投資朋友,你可以繼續相信你的理財顧問、財經媒體,這些財經界的Nobody跟你灌輸的觀念,而忽略那些真正對投資有深刻瞭解的人士所指點的道路,但你恐怕會因此付出代價。Investors ignore indexing at their peril.

點一下,推一下:

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

資產配置初步(Asset Allocation in Essence)總目錄

最好與很好的抉擇

不買指數型基金的原因(Index Funds, Why Not?)

為什麼要進行指數化投資?(Index Your Investments)

我後悔的事(My Regrets)

Labels: 資產配置

2008六月份回顧

這篇文章,對六月份綠角財經筆記部落格的狀況,做一回顧。

六月有兩個里程碑。首先是在六月25號,這個部落格的點閱次數(Pageviews)自去年五月成立以來,首次達到100萬的整數關卡。另一個則是,這個月份綠角也拿到美國政府退稅支票,確認了透過美國券商投資美國以外股市不用再課稅。

六月份最熱門的十篇文章依次是:

1.我後悔的事(My Regrets)

2. The End of Poverty讀後感

3. Ask Mr. Firstrade 專欄

4. 常見的投資謬思---看新聞作功課?(News, Not So Fresh)

5. 基金的殖利率(Fund Yield)

6. The End of Poverty讀後感---續1

7. 投資界的次等公民(Exploited Investors)

8. 海外券商投資報稅經驗—報稅表單填寫(Filing for Tax Refund with Form 1040NR)

9. 軟軟的錢—談Soft Dollar Arrangements

10. 資產配置初步—風險承受度(Your Risk Tolerance)

信手拈來的我後悔的事(My Regrets)高居點閱第一。看來直接寫感想,比起統整生硬資料的文章,更能抓取讀者的目光。The End of Poverty讀後感系列,則有兩篇高居前十名。這本書的讀後感,我自覺寫得太多了。已經不像讀後感,而是書摘。但會想寫這麼多,主要還是因為書中提到太多我之前不知道的事,想要記錄下來,怕以會回想到這本書,只剩些空洞的回憶。

上個月的榜首投資界的次等公民(Exploited Investors),持續發光發熱。我很高興有愈來愈多投資人,知道這些國際基金公司廣告面與實際面的差異。

至於海外券商投資報稅經驗—報稅表單填寫(Filing for Tax Refund with Form 1040NR)相關的三篇文章(另兩篇是海外券商投資報稅經驗---ITIN的申請(Applying for ITIN with Form W-7)與海外券商投資報稅心得),我自覺是所有六月份文章中最具實用性的。它們將有持續的價值。

六月份最常搜尋進入此部落格的十個關鍵字,在扣除綠角相關字詞後依序是:

ETF

Vanguard

指數型基金

年化報酬率

台灣50

John Bogle

Firstrade

ETF指數型基金

Zecco

Covariance

指數化投資相關字詞看來已經有穩健的地位。這個部落格對Vanguard和Bogle的喜愛,看來也吸引了一些關鍵字的造訪。想要瞭解台灣自身ETF,也就是台灣50的投資人也有機會找到這個部落格。我談到的兩家券商也在關鍵字上。這些關鍵字符合部落格的經營方向。

訪客來源的前五個主要國家分別是台灣、美國、香港、中國和加拿大。中國第一次進入前五。雖然有個簡體版的綠角財經筆記,但我在該版甚少發文。經營這個部落格就要花很多時間了。

這些數字,這些點閱率,是各位讀者帶來的。再次感謝大家的支持。

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

2008一月份回顧

2008二月份回顧

2008三月份回顧

2008四月份回顧

2008五月份回顧

2008七月份回顧

Labels: 參考

付出愈少,拿得愈多(The More You Pay, The Less You Get)

投資人無法自行直接參與市場。身為擁有資產的人,投資人需要請券商幫他完成票券交易、請基金公司代為選股、請理財顧問進行整體規畫等。雖然不一定全部用到,但每個投資人一定會使用到其中一兩項服務。

服務要收錢,那當然。而合理的費用,也是可以接受的。

我們可以打個比喻。市場先生就像是星巴克裡幫你做飲品的店員。不過這位市場先生不像星巴克服務那麼好,你一百多塊花下去,一定會有杯好喝的咖啡。市場先生他高興給你好報酬就給你好報酬,他高興給你負報酬就給你負報酬,而且,你沒辦法事先知道。

另一點跟星巴克不同的是,你沒辦法直接跟笑容可掬的櫃員拿到你的東西,你一定要請人幫你去跟市場先生拿你的報酬。就像一家有著特異規定的星巴克一樣,只有某些人能進去買,一般顧客只能站在門口,不能進去,要請人代買一樣。

幫我們投資人,代為向市場先生索取報酬的人,就是金融服務業,就是第一段提到的券商、基金公司、理財顧問等。他們會收錢。

金融市場給你的報酬,就是錢財,而這些中間人會收錢,所以你拿到的,一定是比市場先生願意給你的報酬,更低一些的報酬。就像幫你買咖啡的人,會先喝一口一樣。

我們可以用個圖讓這個概念更具體。

Labels: 投資概念

The Little Book of Common Sense Investing讀後感

之前雖然已經看過柏格先生的一些演說講稿和柏格談共同基金的中譯本,這本The Little Book of Common Sense Investing倒是綠角第一次讀柏格寫的原文書籍。

Common sense,常識,是本書的核心重點。整本書都在講金融市場的報酬,從企業轉到投資人手中時,是如何經過費用與稅收的侵蝕,再加上投資人自以為能替投資加分、其實是大大扣分的擇時進出與選擇基金,結果造成了如何難看的報酬。而瞭解這些道理,完全不需要什麼高深的道理,只要常識就可以了,

因為建構在簡單原理上,所以指數化投資原則,說服力強,牢不可破。雖然過去綠角已經讀過一些指數化投資的資料,但在看這本書時,仍覺得有所收獲。

Common sense,這個字代表的不只是”常識”。對美國人來說,Common Sense也是一本書名,是1776年Thomas Paine所寫,對美國獨立具有啟發的作用。所以Bogle從1999年出版的Common Sense on Mutual Funds,就開始使用Common sense一詞。代表的,不僅是這些投資原理簡單易懂,也代表柏格的使命感。他希望自己的書,就算未能讓許多人信服,也將改變某些人的看法,替這些投資人與他們所身處的金融界,帶來一些改變。就像那本二百多年前的書Common Sense一樣,啟發了某些人,帶領殖民地人民,走向獨立自由之路。

書的一開頭就解釋金融市場基本原理,相信很多綠角部落格的讀者都已經耳熟能詳,就是全體投資人必獲得市場報酬的鐵律。然後用一個接一個章節,詳加演繹。先說明費用的殺傷力、再來是過高的週轉率帶來的稅務不利,再說明投資人自己擇時進出和挑選基金帶來的負面後果,這四個負面因子加起來,就是整體來說,相當難看的報酬率。

其實,整體參與市場的投資人,其中多數,都拿到很難看的成績。許多人常常心想,一定有某某人、在市場賺了大錢,這次重挫,又讓他逃掉,這次反轉,又讓他賣在高點。其實,這個人只存在你的心中,他代表的是你自己對市場的過度妄想與貪婪。大多數的投資人,就如你我一般,後悔過去的決定、跳入熱門區塊、忽略投資成本,所以,拿到的成果必然是,難看的投資成績。

指數化投資,不是強在貼近市場報酬與成本低廉而已。會奉行指數化投資的人,通常也能做到兩點。

閱讀全文

Labels: 財經類書籍讀後感

不買個股的理由---談Risk-Adjusted Return

分散持有股票到底有什麼優勢?

答案就在於,較高的Risk-adjusted return。

簡單的說,持有一個分散的投資組合,雖然和個股比起來,不一定會有較高的Return,但幾乎一定有較高的Risk-adjusted return。

我們可以用台灣50指數來解釋這個概念。

台灣50指數,是台灣證券交易所上50家市值最大公司的市值加權指數。

譬如你持有追蹤台灣50指數的ETF,你的報酬就贏過一半台灣50的組成股票。這點很容易理解。總不可能這50家公司的報酬是20%,而台灣50報酬是10%吧。

所以有一半的公司,報酬贏過台灣50。沒錯,是Return贏過台灣50,但不是Risk-adjusted return贏過台灣50。

我們可以用個簡單的比喻來解釋Risk-adjusted return。譬如持有台灣50,你承擔了五分的風險,拿到五分的報酬。持有某支台灣50的成份股,譬如甲公司的股票好了,你拿到了六分的報酬,贏過台灣50了,但你也冒了八分的風險。也就是說,你冒了高很多的風險,才拿到高一些的報酬。你的風險冒得很不值得,你持有甲公司的Risk-adjusted return不如持有台灣50。

Labels: 基本金融知識

常見的投資謬思---長期與短期投資的分別(Holding Period vs Investment Time Horizon)

一般看法常把股市投資人分成兩類,一是短線進出的投資人,一是長期持有的投資人。這兩種投資人各有特性。譬如短線投資人,常是自行研究股市、自己選擇該買什麼股票、該什麼時候進出場。長期持有的投資人,常使用基金或ETF為工具,交由經理人選股或使用被動的指數型基金,不去猜測什麼時候該進場,使用規律投入的方式,等到最後要用錢的時候才變現。

當然這個分際也有不那麼明顯的時候。自己買股票的投資人,也有如Buffett會說出”我最喜歡的持有時間是永遠”的投資人。也有投資人,買賣基金或ETF的速度,絕不輸個股。

但整體來說,這個分別是可以感覺得到的。這”兩派人馬”,也因投資理念的差異,時常發生爭論。

這個分類法,將買進與持有的投資人,歸類為長期投資人。而將迅速轉換持股的投資人,歸類為短期投資人。

其實,這是一個錯誤的分類。錯在那裡?錯在將投資標的的持有時間與投資時處在市場中的期間混淆。

Labels: 投資概念