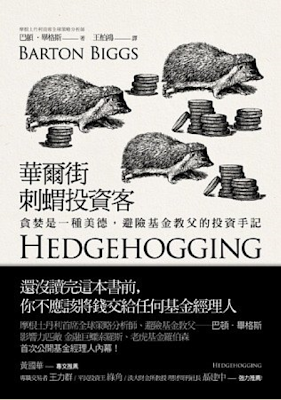

華爾街刺蝟投資客(Hedgehogging)讀後感1—後座乘客

這本書的作者是Barton Biggs,知名的避險基金業者Praxis Partners創辦人。

身為避險基金業界人士,這本書談的也是這個圈子裡的故事。

對於避險基金,我認為它不是一般投資人應該使用的投資工具(也不是高資產投資人應該用的工具)。從整個業界的實際成果來看,譬如“The Only Guide to Alternative Investments You’ll Ever Need”讀後感續1---避險基金的幻夢和金玉其外的避險基金報酬—談Backfill Bias這些文章,可看到對於避險基金,投資人恐怕有著過於美好的想像。

但這本書不是跟你講整個避險基金業界表現如何,作者沒把這行說得多風光,多有潛力。他很生動的描繪出一些有血有肉的人,在避險基金業界闖蕩的故事。

譬如第二章講到的易安(Ian)與季博。他們看來都是聰明、進取、老實的人。在他們創立自己的避險基金後,時勢不站在他們這邊。

Ian像個隱士,成天閱讀一篇又一篇的研究報告。彷彿像個追求真理的宗教投入者。但一敗塗地的投資績效,讓他的避險基金清算做收。

季博創業之初曾有有段好日子,讓他與太太不僅買了豪宅,還大手筆進行氣派裝修。但就在工程還在進行當中,市場風向變了。他集中投資的科技與網路類股全面潰敗。最後豪宅掛上”吉屋出售”的招牌。

最後這些經理人的行為表現是幾近於心理崩潰。

讓投資占據全部的生活,讓投資成績決定自己的生活品質,而且背後還有投資人在盯著你的績效時,那是一種相當龐大的心理壓力。

之前曾看到投資金律書中描寫,基金經理人等於是自己開車,但後座有人想要指點你怎麼開。這些後座乘客,就是基金投資人。

個別投資人就只管自己開自己的車就好了。也因此個別投資人是有優勢的,只要你敢加碼,把資金持續投入績效差的資產類別,表現不好的策略,都是可以的。

這本書會讓人看到那些”後座乘客”的厲害。

一般基金,一般投資人與經理人間的關係不是那麼密切。對投資人來說,經理人可能就是基金公司網頁上的一張照片。對經理人來說,投資人只是成千上萬位基金投資人中的一個小點。

但從書中講述避險基金募集過程的章節可以看出,避險基金投資人與經理人間的關係,可是緊密多了。可能募資過程中有做過簡報,有當面開會討論過。後來出於信任,雙方握手,投資人將資金交給了這支避險基金。這位投資人也可能是家族朋友,也可能是過去事業夥伴出於支持與捧場才投入資金。

這類投資人常跟避險基金經理人有直接連繫管道。當基金績效不佳時,經理人就會有數不清的電話要解釋。每一通都是一個壓力。慢慢累加在經理人身上。

經理人再想到,績效假如不好,不只對不起這些投資人,基金也會日漸萎縮,自己的事業也會失敗。經理人就在這種只許成功的壓力下工作。

而”後座乘客”喜歡以短期績效論成敗的習性,更讓他難以施展手腳。

為他人管理資產,從來不是一件簡單的事。

有兩件事要處理。一是投資,一是客戶。

最佳的投資處理方式,譬如低點加碼,堅持下去,可能是很糟的客戶關係處理方式。

最佳客戶關係處理方式,譬如一切聽客戶的,又不一定是好的投資方式。

而且假如都聽客戶的,那客戶當初又何必將錢交給經理人管理呢?自己投資就行了。

待續…

回到首頁:請按這裡

初來乍到:請看”如何使用本部落格”

相關文章:

華爾街刺蝟投資客(Hedgehogging)讀後感2—放空的壓力

Unconventional Success讀後感

Winning the Loser’s Game讀後感---投資的重點在不要輸,而不是如何贏

荒謬的績效至上(The Single-Minded Focus on Performance)

常見的投資謬思---績效至上(Short-term Performance Proves Nothing)

看績效就不必看費用的荒謬理論(A Ridiculous Theory about Mutual Fund Performance and Expense Ratios)

Labels: 財經類書籍讀後感

0 comments:

張貼留言